Você quer investir no Tesouro Direto. Mas qual título comprar? Escreverei dois artigos falando sobre os tipos de títulos, funcionamento, vantagens e desvantagens.

Este primeiro tratará das seguintes opções:

- Tesouro SELIC (LFT);

- Pré-Fixados com Cupom de Juros semestrais (NTNF);

- Pré-Fixados sem Cupom de Juros (LTN);

Qual é mais vantajoso para você comprar? Qual se adequa mais aos seus Objetivos de Investimento?

Ensinarei como cada um deles funciona.

Boa Leitura!

1. Tesouro SELIC (LFT):

Tipo de Título: Pós Fixado.

Indexador: SELIC

Liquidez: Diária

Vantagens: O Tesouro SELIC apresenta remuneração igual à taxa em que é indexado, ou seja, a SELIC.

Em novembro de 2015 essa taxa estava em 14,25% ao ano. Esta será a remuneração Bruta do seu título. Bruta porque sobre o valor do rendimento, há incidência de Imposto de Renda, assim como em todos os títulos públicos. E a tabela é regressiva, ou seja, quanto mais tempo você deixar o valor aplicado, menor será o percentual de IR incidente sobre os rendimentos.

O valor do Tesouro SELIC (LFT) não costuma sofrer grandes oscilações, exatamente porque ele acompanha a Taxa Básica de Juros.

E em caso de venda antecipada do Tesouro SELIC (LFT) (antes do seu vencimento), você não perde o rendimento da taxa contratada.

Sua liquidez é diária, assim como dos outros títulos, porém, o risco de você precisar vendê-lo no curto prazo e perder dinheiro, devido a variação de preço do título, é menor.

Estes fatores transformam o Tesouro SELIC (LFT) em uma excelente opção de investimento para uma Reserva de Emergência, já que você consegue resgatá-lo a qualquer momento, sem perder sua remuneração.

Desvantagens: Se a taxa SELIC cair, o rendimento do seu título cai. O inverso também se aplica, mas como a SELIC pode oscilar, você não consegue fixar uma remuneração, como ocorre nos Pré-Fixados (LTN) e nos indexados ao IPCA.

São interessantes para fazerem parte da sua Estratégia de Investimentos de curto e médio prazo.

2. Pré-Fixados com Cupom de Juros Semestrais (NTNF):

Tipo de Título: Pré-Fixado

Liquidez: Diária

Vantagens: Nos títulos Pré-Fixados (NTNF), você já sabe quanto irá ganhar até o final do investimento, já que a taxa que o remunera é contratada no ato da compra. Desta forma, fica mais fácil saber quanto você terá de capital acumulado ao final de um período, mesmo que vá efetuando as compras mensalmente.

Nos títulos Pré-Fixados com Cupons Semestrais de Juros (NTNF), ao final de cada semestre, você receberá o percentual de juros, proporcionais ao período, descontado o valor do IR, que também possui alíquota regressiva.

Este valor pode servir para que você não precise vender outro título antecipadamente, ou para reinvesti-lo.

Como é calculado o percentual de juros do cupom do título Pré-Fixado (NTNF)? O que quase ninguém sabe é que, o percentual pago dos cupons de juros, nada têm a ver com a taxa de compra do título. No caso dos NTNF (Pré-Fixados), essa taxa é de 10% a.a. sobre o valor nominal do título, logo, a cada semestre, você receberá o proporcional desta taxa, e não da taxa de compra do título.

Veja as remunerações oferecidas pelo Tesouro em 20/11/2015:

No caso do título com vencimento em 2025, que paga 15,2% a.a. de juros, você estaria comprando-o com deságio. O que isso significa?

Que você está comprando o título por um preço abaixo do valor nominal. Por quê? Porque a taxa de compra está mais alta que a taxa de pagamento dos Cupons de Juros, e isso só aconteceu, porque o valor nominal do título caiu. Explicarei mais abaixo porque isso acontece.

Você receberá 10% a.a. de juros em forma de cupons, mas comprou o título com taxa de 15,2%. Capiche?

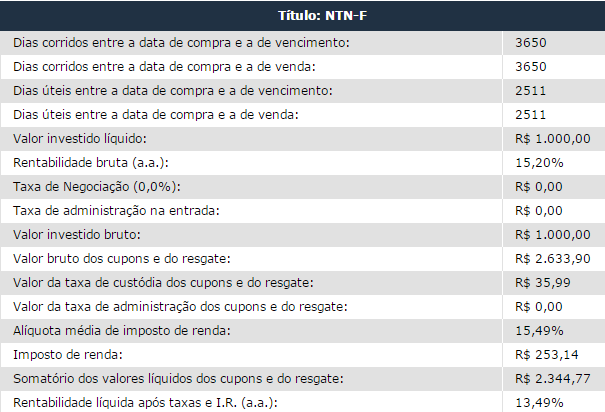

Veja a simulação no próprio site do Tesouro, para o Título com vencimento em 2025, considerando R$1.000,00 investidos:

Pagamentos dos Cupons de Juros:

Rentabilidade:

Perceba que a rentabilidade Líquida (Real) do seu Investimento será de 13,49% ao ano.

Desvantagens: Todos os títulos pré-fixados (NTNF) e (LTN) não sofrem alteração de remuneração. Isso pode ser bom se a SELIC e/ou a Inflação caírem, mas passa a ser desvantajoso se ambas, ou uma delas, subirem.

Além disso, quando você opta por títulos com pagamentos de Cupons Semestrais (NTNF), você tem dois pontos negativos:

1) A alíquota de IR sobre os cupons recebidos:

Como o IR é regressivo, quanto mais tempo seu dinheiro ficar aplicado, menor será o percentual de imposto sobre o rendimento. Até ai você já sabia 😉

Mas quando você opta pelo recebimento de juros semestrais, independente do vencimento do título, os cupons começarão a ser pagos no semestre seguinte ao seu investimento, ou no mesmo semestre. Isso significa que no primeiro cupom, você pagará a alíquota máxima sobre o rendimento (22,5%). No segundo e terceiro, pagará 17,5% e somente do quarto recebimento em diante, pagará os 15%, que é a alíquota mínima. Podem ocorrer poucas oscilações destas alíquotas dependendo da data de compra e da data de pagamento dos cupons.

Nos títulos que não pagam juros semestrais (LTN), você não pagará os percentuais mais altos de IR, a menos que o venda antes do vencimento.

2) Você diminui o benefício dos Juros Compostos:

Já ensinei a você como os juros compostos trabalham a seu favor, AQUI. Quando você recebe os juros de um título com os cupons, o valor dele (juros), não ficará no seu capital investido e portanto, não renderá juros sobre juros, já que parte da rentabilidade está sendo paga semestralmente.

Você tem portanto, 6 meses em que os juros são acumulados ao seu capital e rendem juros sobre juros, ai você recebe o valor dele, seu capital retorna ao montante inicial (ou bem próximo disso), e o processo reinicia-se. É por este motivo que na tabela acima, de fluxo de pagamentos semestrais, o valor bruto dos cupons não sofre alteração.

O pagamento do último cupom, sempre coincide com o vencimento do título. Por isso é mais alto.

Se a taxa de compra do seu título fosse de 10% a.a. (mesma do pagamento de cupons), você resgataria os seus R$1.000,00 investidos e o valor de um cupom apenas. No caso da simulação realizada, o resgate é de maior valor, porque a taxa de compra foi de 15,2% a.a. (acima daquela paga nos cupons).

Está Gostando deste artigo?

Insira seu email abaixo

3. Títulos Pré-Fixado sem Cupom de Juros (LTN);

Tipo de Título: Pré-Fixado

Liquidez: Diária

Vantagens: São praticamente as mesmas dos Pré-Fixados com Cupons Semestrais (NTNF). Destaque aqui para os benefícios dos juros compostos, que são maiores que nos analisados anteriormente. Exatamente porque o valor referente aos juros, vai acumulando-se ao seu capital e compondo um saldo maior, que rende mais 🙂

Veja as taxas oferecidas pelo Tesouro em 20/11/2015:

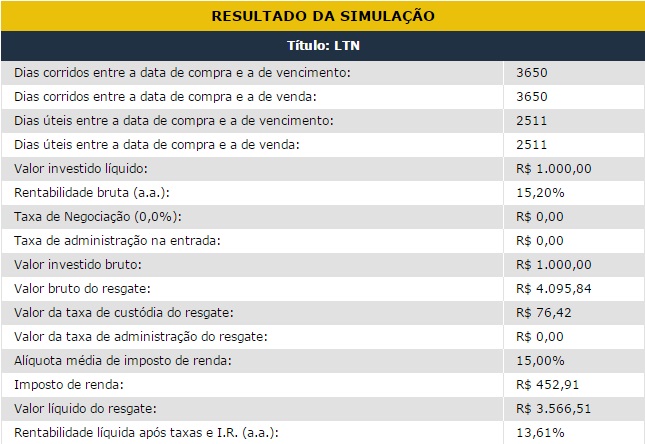

Veja a simulação no próprio site do Tesouro, se houvesse um LTN com vencimento em 2025, considerando R$1.000,00 investidos:

Vemos aqui mais 2 vantagens dos LTN sobre os títulos com cupons (NTNF):

1) A alíquota do IR que será de 15%, enquanto nos NTNF era em média 15,49%.

2) A Rentabilidade líquida é mais alta: 13,61% contra 13,49% do outro.

Desvantagens: Igualmente aos títulos com Cupons (NTNF), se tivermos um aumento da SELIC e/ou um aumento da Inflação, os títulos pré-fixados passam a ser menos vantajosos.

Por quê?

Vamos supor que você comprou um título em 20/11/2015 pré-fixado com taxa de 15,20%. E julgou essa taxa boa, porque a SELIC estava em 14,25% e o IPCA em 10%.

Se a SELIC subir para 15,5%, seu título já está remunerando menos que um Tesouro SELIC (LFT) por exemplo, já que a taxa dele (LTN) não sofrerá aumento.

Neste caso, você está deixando de ganhar com os títulos que havia comprado a 15,20%, já que as taxas ficaram mais altas.

Caso a Inflação dispare, você também perde dinheiro. Explico:

Se a Inflação atingir a casa dos 13% por exemplo, seu título na prática, não renderá quase nada, visto que o rendimento líquido dele será de 13,61% e a inflação está quase isso. E se a Inflação passar dos 13% ele trará retorno real negativo, já que renderia menos do que a inflação “comeria” o poder de compra do seu dinheiro.

Outra desvantagem destes títulos é a oscilação de valores. Caso você precise vendê-los antes do vencimento, pode ganhar uma boa grana, ou perder também. A Taxa de Juros afeta diretamente o valor dos Títulos Públicos Pré-Fixados (LTN). Caso você precise vendê-los antecipadamente e os indicadores não tenham ajudado, provavelmente venderá abaixo do valor que comprou, ou no mesmo preço.

Obviamente o inverso pode ocorrer.

Curiosidade sobre os títulos Pré-Fixados(LTN) e (NTNF): O preço do título no momento do seu vencimento, será sempre de R$1.000,00. Se você comprasse em novembro de 2015 o título com vencimento em 2025 por R$798,49, já saberia que no dia 01/01/2025, teria seu título recomprado pelo governo a um valor de R$1.000,00. Este é o valor de face do título.

Por isso, os títulos com vencimentos mais curtos têm maior valor. Quanto mais próximo da data de seu vencimento, mais próximo seu valor de compra estará dos R$1.000,00.

Isto também explica porque o valor de compra do Tesouro Prefixado (LTN) aumenta quando os juros caem e diminui quando os juros sobem. Quanto mais barato for o título Tesouro Prefixado (LTN), maiores serão os juros que você receberá, quando o governo recomprar o título por R$ 1.000,00.

Em caso de venda antecipada, você não receberá o percentual de juros contratados e, se a taxa de juros tiver subido e consequentemente o preço do título caído, você perderá dinheiro.

Conclusão:

Você aprendeu neste artigo o funcionamento dos títulos:

- Tesouro SELIC (LFT);

- Pré-Fixado com Cupom de Juros semestrais (NTNF);

- Pré-Fixado sem Cupom de Juros (LTN);

Aprendeu ainda qual a taxa de remuneração dos cupons semestrais de juros.

E também que os preços dos títulos pré-fixados (LTN) e (NTNF) sobem, se a taxa de juros cair, e caem se a taxa de juros subir.

Mostrei vantagens, desvantagens e rentabilidades de cada um deles.

É importante que você compreenda que não há título melhor ou pior, cada um tem as suas características, e o que os transformará em boas ou más opções de investimento, são os seus objetivos com os valores investidos e o cenário político-econômico do país.

Espero que tenha gostado do texto, que tenha aprendido mais sobre títulos públicos e que acompanhe o próximo artigo, que explicará o funcionamento dos títulos públicos atrelados ao IPCA (NTNB).

Aguardo seus comentários e/ou dúvidas nos campos abaixo.

Abraço

ALINE PORTO