Da nossa série de Artigos “Aprendendo a Investir na Bolsa”, ensinarei hoje como analisar o endividamento das empresas.

E porquê você deve analisar o grau de endividamento, antes de decidir se a companhia é ou não uma boa opção para compor sua carteira de ações?

Porque ele está diretamente ligado ao resultado financeiro. Empresas que não dão bons resultados financeiros, não costumam ser boas opções de investimento.

Boa Leitura 🙂

Endividamento das Empresas: Indicadores

Vamos começar aprendendo quais indicadores mostram o tamanho das dívidas de uma empresa, no curto, médio e longo prazo.

O Grau de Endividamento de uma empresa, ou sua Capacidade de Pagamento (das dívidas/obrigações) é medido pela Liquidez.

Mas o que é Liquidez? Contabilmente, liquidez é a capacidade de um ativo transformar-se em Caixa (Dinheiro). Simplificando e trazendo para o contexto de análise de empresas, liquidez é a capacidade financeira real que a empresa tem, para pagar suas dívidas. Os credores, provavelmente (a menos que exista negociação contrária), querem receber em espécie (dinheiro) e não em imóveis, maquinários e/ou produtos/serviços.

Como é calculada a Liquidez de uma empresa? Basicamente dividindo-se os ativos pelo passivo.

O que são Ativos e Passivos? Voltamos à contabilidade.

Ativos são os bens e os direitos de uma empresa: imóveis que ela possui, maquinários, veículos, matéria prima, estoque, saldos em contas, aplicações financeiras e valores a receber (provenientes de vendas à prazo para clientes, contratos e etc).

Passivos são as obrigações de uma empresa: Pagamentos de impostos, funcionários, fornecedores, empréstimos e etc.

Logo, se dividirmos aquilo que a empresa possui em caixa e a receber, por aquilo que ela possui à pagar, chegaremos à sua Liquidez, que nada mais é do que sua Capacidade de Pagamento.

A Liquidez divide-se em curto, médio e longo prazo. Por quê?

Porque toda empresa possui dívidas de curto prazo (salários a pagar e energia elétrica por exemplo), de médio prazo e de longo prazo.

Da mesma forma, possui ativos de curto, médio e longo prazo.

Sendo assim, temos os seguintes indicadores de Liquidez que são importantes na análise para compra de ações:

- Liquidez Imediata: Este indicador considera somente os saldos em contas correntes e de aplicações, divididos pelas dívidas de curto prazo. É o indicador mais realista para sabermos a capacidade de pagamento de uma empresa no curtíssimo prazo.

- Liquidez Corrente: É a soma dos direitos de curto prazo, dividida pelas obrigações de curto prazo. Contabilmente é a divisão do Ativo Circulante pelo Passivo Circulante.

- Liquidez Geral: Este indicador leva em consideração as obrigações da empresa no médio e longo prazo também. Calcula-se dividindo todos os seus bens e direitos por todas as suas obrigações (independente do prazo delas).

Eu, particularmente levo muito em consideração a Liquidez Imediata de uma empresa, para avaliá-la no curto prazo, e a liquidez geral para avaliá-la no longo prazo.

Simplificando ao máximo seria o seguinte:

Uma empresa que possui boa liquidez imediata, consegue pagar todas as suas obrigações de curto prazo sem depender de aumento de vendas e/ou de empréstimos de terceiros. Conclui-se portanto, que é uma empresa que tende a não ter problemas financeiros no curto prazo, a menos que algum imprevisto ocorra.

Já uma empresa que possui boa liquidez geral, se ela fechasse as portas hoje, provavelmente não deixaria dívidas para trás. Se fosse vendida hoje, provavelmente conseguiria fazer um negócio num bom valor, já que sua saúde financeira para o longo prazo, aparentemente é boa.

Como analisar os indicadores de liquidez para saber o real endividamento de uma empresa?

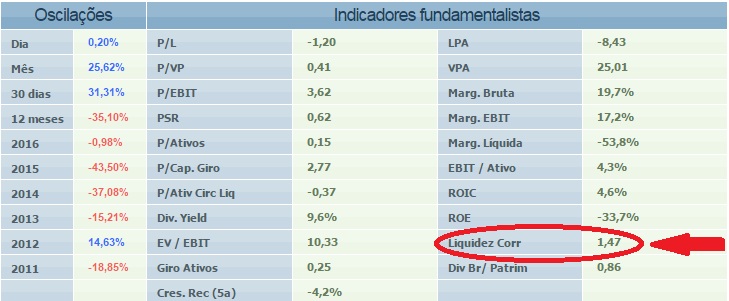

O conceito de liquidez e como são calculados estes indicadores você já aprendeu. Mas você irá se deparar com um número, como na imagem abaixo:

Perceba que a Liquidez Corrente desta empresa (no caso a Vale), é de 1,47.

Isso é bom? É ruim? Nenhuma das alternativas anteriores?

Entenda o que os números significam:

- Maior que 1: demonstra que há capital disponível para uma possível liquidação das obrigações.

- Igual a 1: os direitos e obrigações a curto prazo são equivalentes.

- Menor que 1: a empresa não teria capital disponível suficiente para quitar as obrigações a curto prazo, caso fosse preciso.

No caso da Vale, citada como exemplo, sua Liquidez Corrente é de 1,47. Isso significa que ela possui 47% mais bens e direitos, que obrigações de curto prazo. Capiche?

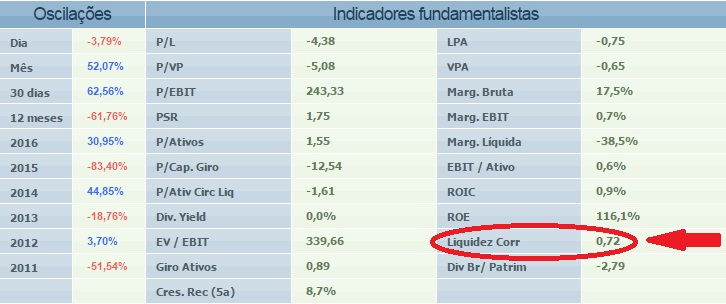

Vamos ver como está a liquidez da Gol Linhas Aéreas:

Perceba que a Liquidez Corrente da Gol é de 0,72. Menor que 1.

Isso significa que a Gol, somando seus bens e direitos, pagaria somente 72% de suas dívidas de curto prazo.

E você terá que ficar acessando os balanços das empresas e calculando a liquidez?

Não, existem diversos sites que trazem os indicadores calculados. No caso deste artigo, utilizei o site FUNDAMENTUS para apresentar os números. Gosto bastante dele e é Grátis!

Empresas endividadas não são boas opções para comprar ações?

A resposta é: DEPENDE.

Depende do que? Dos motivos que levaram uma empresa ao endividamento.

Quando falamos de Pessoa Jurídica, nem todo endividamento é ruim. Parece estranho não é?

Explico: Muitas empresas podem estar crescendo a passos largos e este crescimento exigirá delas maiores investimentos para expandir o negócio. E se uma determinada empresa não tiver capital suficiente para realizar a expansão? O que você acha que ela fará?

Captará recursos externos, fará algum tipo de empréstimo e consequentemente, aumentará seu endividamento, às vezes deixando sua liquidez corrente bem abaixo de 1.

Neste caso o endividamento é ruim? NÃO. A empresa está tomando crédito para poder investir em sua expansão, isso é alavancagem (quando a empresa se endivida para crescer mais, alavancar suas atividades).

Quanto mais ela crescer, maiores serão seus lucros (se tudo correr bem obviamente). E se tudo sair conforme o planejado, em pouco tempo ela terá novamente um bom nível de liquidez, já que o aumento das suas receitas será maior que o crédito que foi tomado por ela.

Vamos mudar o cenário agora e imaginar que uma empresa “XYZ” fez um empréstimo para pagar o 13º de seus funcionários. Este endividamento é bom?

Péssimo, se a empresa não conseguiu arcar com os custos da folha de pagamento, que já é conhecido e certo, significa que sua saúde financeira não anda nada bem. Neste caso, dificilmente a empresa “XYZ” será uma boa opção para você comprar ações.

Conclusão:

Você aprendeu neste artigo:

- Quais indicadores demonstram o endividamento de uma empresa;

- O que são Ativos e Passivos;

- Como são calculados os indicadores de Liquidez;

- Como analisar os indicadores de Liquidez;

- Como analisar endividamentos saudáveis e endividamentos preocupantes.

É muito importante você entender que somente olhar os números dos indicadores, não basta para uma análise de endividamento.

Você deve procurar maiores informações sobre a empresa, notícias relacionadas a ela, entrar na área de RI (Relação com Investidores) no site da companhia, para conseguir concluir se a empresa está endividada porque pretende crescer, ou se está endividada porque realmente passa por momentos de dificuldade.

Mesmo que a empresa tenha captado recursos externos para uma expansão, também é importante você avaliar o tipo de expansão que ela pretende fazer. Se o Mercado em que ela esta inserida realmente tem espaço para tal expansão, se o projeto apresentado não é muito arriscado, se os objetivos estão bem traçados pelos gestores da empresa etc.

Nem toda expansão terá sucesso, assim como nem toda dificuldade levará uma empresa à falência. Colha o máximo de informações possíveis sobre a empresa que está analisando, leia tudo que conseguir sobre ela e somente após tirar suas conclusões, decida se acha vantajoso ou não, tornar-se sócio daquele negócio.

Deixo claro que este artigo não tem intenção de fazer indicação de compra ou venda de ativos de qualquer companhia listada na bolsa, somente de ensinar a você como analisar empresas que pretende investir.

Espero que tenha gostado do texto e que compartilhe conosco suas dúvidas e/ou experiências nos campos abaixo.

Continue acompanhando nosso Blog para ler os próximos artigos sobre a bolsa e tantas outras informações úteis para sua saúde financeira 😉

Abraço

ALINE PORTO