A pergunta que mais leio e ouço é a seguinte: “Onde é melhor investir meu dinheiro?”

E a minha resposta é sempre a mesma (para a fúria de quem perguntou): DEPENDE

Mas depende do que?

Da sua Estratégia de Investimentos e dos seus Planos para o Futuro. Só você sabe o que pretende fazer com o capital que acumulou e/ou pretende acumular.

Mas Aline, eu não tenho uma estratégia de investimentos. Eu nem sei o que é isso nem como fazer.

Está lendo o artigo certo, é exatamente o que vou ensinar hoje.

Boa Leitura!

Conceito:

O que é Estratégia: “Palavra com origem no termo grego strategia, que significa plano, método, manobras ou estratagemas usados para alcançar um objetivo ou resultado específico.” (Fonte: Significados).

Uma Estratégia Financeira é: Como você fará para alcançar seus objetivos de maneira mais rápida, eficiente e segura. Ou seja, onde você deve aplicar, por quais prazos e em qual percentual, para atingir seus objetivos pelo caminho mais curto. (By Aline).

Perfil de Investidor:

Já explico o que é, antes disso, responda algumas perguntas simples:

1) Você recebe salário Fixo? Ou é autônomo/empresário/comissionado?

2) Você está disposto a correr o risco de perder parte do seu dinheiro, na tentativa de alcançar maior rentabilidade?

3) Sua família depende exclusivamente da sua renda? Ou a renda é composta por mais de uma pessoa?

4) Você possui filhos? Casa própria? Paga Aluguel?

Entenda o que as respostas querem dizer:

1) Se você recebe salário fixo, pode querer arriscar mais, já que todos os meses aquele valor está na sua conta. Se você é autônomo pode querer arriscar menos, já que pode ter meses muito bons e outros muito ruins, que não rendam suficiente para pagar suas despesas fixas.

2) Se você respondeu que está disposto a correr o risco de perder parte do seu dinheiro para tentar uma maior rentabilidade, tem um apetite maior ao risco. Se o fato de imaginar isso já te causa arrepios, você não tem tolerância ao risco.

3) Se a sua renda é a única para o sustento da família, é bem provável que você não queira correr riscos. Se a dependência não for só sua, é provável que você tope correr um risco maior.

4) Quem possui filhos (principalmente pequenos), tende a ter mais aversão ao risco (as mulheres ainda mais). Quem paga aluguel também, já que não há como escapar daquela despesa mensal.

É muito importante que você compreenda que não há resposta certa nem resposta errada, nem perfil bom ou perfil ruim. Apenas perfis diferentes, que geralmente dependem da sua personalidade e também do contexto em que você está inserido.

E porque eu escrevi tudo isso sobre perfil de investidor?

Porque se você é uma pessoa que tem maior apetite ao risco, poderá ter maior parte dos seus investimentos alocada em Renda Variável.

Se você até encara correr um pouco de risco, mas não muito, terá um percentual menor dos seus investimentos em Renda Variável.

Mas, se você não pode nem sonhar com a possibilidade de perder seu capital, não terá aplicações na Renda Variável.

Está Gostando deste artigo?

Insira seu email abaixo

Prazos e Objetivos:

Para montar uma estratégia de investimentos, é necessário também ter em mente quais são seus objetivos e os prazos para alcançá-los.

Você certamente já leu nosso artigo sobre Planejamento Financeiro, já baixou sua Planilha e já tem isso definido. Certo?

Montando sua Estratégia:

Sabendo qual é seu perfil de investidor, prazos e objetivos, vamos à confecção da sua estratégia.

Comece sempre pelos objetivos de curto prazo.

Você já possui uma Reserva de Emergência? Se a resposta foi sim, não precisa alterá-la. Se a resposta foi não, ela precisa fazer parte da sua estratégia:

Opções mais viáveis para Colchão de Segurança:

Vamos supor que você não tenha ainda esta reserva e chegou a conclusão que o valor ideal dela é de R$8.000,00.

Moldando a estratégia:

- R$4.000,00 aplicados num CDB;

- R$4.000,00 aplicados no Tesouro SELIC.

Próximo Objetivo: Trocar de Carro. Valor R$10.000,00. Prazo: 30 meses.

Depois que você tiver R$4.000,00 em um bom CDB e mais R$4.000,00 em títulos do Tesouro SELIC, você começará a colocar em prática sua estratégia de Médio Prazo (a troca do carro).

Opções mais comuns para Investimentos de médio prazo:

- CDB;

- Tesouro Direto;

- LCI;

- LCA;

- LC;

- Renda Variável.

Estratégia para o Médio Prazo:

- R$8.000,00 em LCI e LCA;

- R$2.000,00 na Bolsa de Valores (Ações, fundos e etc).

Agora temos o objetivo de longo prazo. Sua aposentadoria. Prazo: 240 meses – Valor: R$500.000,00.

As opções mais comuns para os investimentos de longo prazo são as mesmas de médio prazo (existem outras como Debêntures, Câmbio e etc, mas não irei colocá-las neste texto).

Como ficaria a estratégia de Longo Prazo:

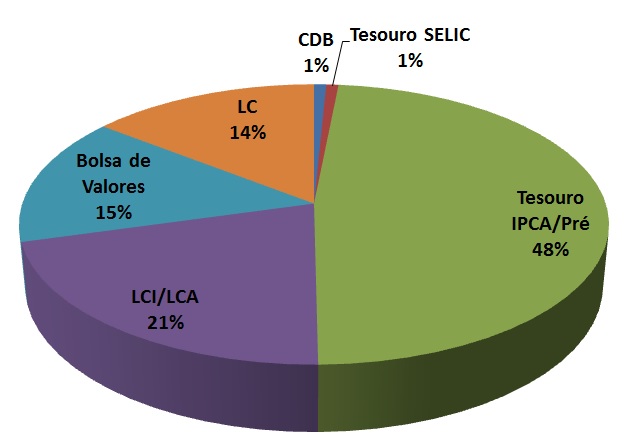

- R$250.000,00 em Tesouro Direto IPCA e/ou Pré Fixado;

- R$75.000,00 em LC;

- R$100.000,00 em LCI e LCA;

- R$75.000,00 na Bolsa de Valores.

O capital total deste planejamento será de R$518.000,00 (contando com a aposentadoria). Você utilizará parte deste montante antes de se aposentar, somei os valores somente para visualização dos percentuais em cada tipo de investimento. Ficaria assim:

ATENÇÃO: Este planejamento foi montado apenas como exemplo e considerando uma pessoa com Perfil de Investidor moderado (média tolerância ao risco). Deve servir apenas para orientar você a fazer o seu. Não trata-se de recomendação de alocação de ativos ok?

Uma pessoa com perfil mais agressivo (maior apetite ao risco), pode alocar um percentual maior do seu capital no mercado variável, já o investidor muito conservador (que não quer correr riscos), pode aplicar 100% do seu capital em Renda Fixa, apenas diversificando os produtos disponíveis no mercado.

Cabe somente a você determinar se quer ou não correr riscos e em qual proporção, assim como também cabe a você determinar os objetivos de curto, médio e longo prazo.

3 Dicas Valiosas:

1) Se você quer fazer um investimento em LCI por exemplo, mas a aplicação mínima é de R$5.000,00 e você consegue guardar mensalmente somente R$500,00… Pode aplicar este valor mensal em um CDB de um banco menor e quando tiver os R$5.000,00 alocá-los na LCI.

2) Se o valor que você investe mensalmente é baixo, é mais interessante investir por exemplo, um mês no Tesouro, outro em CDB e outro na Bolsa, assim o investimento em cada produto não fica tão baixo e os custos não inviabilizam os mesmos.

3) Investimentos em renda variável requerem bastante estudo e cuidado. Nem sempre o dia que você for investir é um dia bom para comprar ações por exemplo. Neste caso, sugiro que você aplique em algum produto com liquidez diária (para não deixar o dinheiro parado) e vá acompanhando o mercado. Assim você consegue efetuar uma compra no momento em que achar que ela é mais vantajosa.

Conclusão:

Você aprendeu neste artigo:

- O que é uma estratégia de investimentos;

- O que é Perfil de Investidor;

- Como traçar seu perfil de investidor;

- Como montar uma estratégia de investimentos pessoal e

- Ainda ganhou 3 dicas de ouro.

Tão importante quanto conseguir poupar é saber investir. De nada adianta você economizar metade do seu salário todo mês e perder seu capital investindo errado. Por isso a leitura deste artigo é tão importante 😉

Espero que tenha gostado do texto e que já esteja montando seu planejamento financeiro.

Aguardo seus comentários e dúvidas nos campos abaixo.

Abraço

ALINE PORTO