Receber um Pro-labore sem ter uma empresa é o sonho de muitas pessoas. E mesmo parecendo improvável, isto é possível.

Ensinarei no artigo de hoje como receber proventos de um empresário, sem precisar ter dores de cabeça com gestão, funcionários, fornecedores e clientes.

Boa Leitura!

Porque os empresários costumam ganhar mais que os funcionários?

Via de regra, um empreendedor monta um negócio para ganhar dinheiro.

Quase todas as empresas precisam de funcionários para desempenhar suas atividades e atender seus clientes.

O empresário, aquele que investiu seu dinheiro, teve a ideia, pesquisou sobre ela e assumiu o RISCO de possuir uma empresa, pretende com ela, ganhar mais que seus funcionários.

Nada mais justo, ser proprietário de uma empresa é algo MUITO mais trabalhoso que a maioria das pessoas imaginam. E em nosso país temos mais um agravante, estatisticamente 50% das empresas que são abertas no Brasil, fecham as portas com menos de um ano de funcionamento.

Mas é óbvio que você, eu e todos que trabalham como funcionários, gostaríamos de ganhar mais. Ou não?

E como faremos isso? Já que não estamos dispostos a encarar o risco de empreender?

Vire sócio de empresas de sucesso:

“É sempre mais barato comprar o leite do que criar a vaca (Warren Buffett)”

Para quem não conhece, Warren Buffett é um dos maiores investidores de todos os tempos, está na lista dos homens mais ricos do mundo. Ele não enriqueceu à toa e não recebeu herança, por isso acredito ser um bom exemplo para seguirmos 🙂 .

O segredo para conseguirmos receber um belo pro-labore sem precisarmos montar uma empresa chama-se Dividendos.

É disso que Buffet fala na frase acima. Sempre mais barato e menos arriscado tornar-se sócio de um negócio que já deu certo do que começar um do zero e isso só é possível para os pequenos investidores através do mercado de ações.

O que são Dividendos?

Expliquei brevemente o que são dividendos em nosso primeiro artigo sobre a Bolsa de Valores, porém acredito que valha reiterar:

Dividendos são uma parcela dos lucros das empresas, distribuídos aos seus acionistas. Aqui no Brasil, toda empresa de capital aberto (S.A.), é obrigada a distribuir pelo menos 25% do seu lucro líquido aos acionistas.

Existem entretanto empresas que distribuem um percentual ainda maior e isso consta no Estatuto Social delas. O conselho de administração também pode aprovar uma distribuição maior que 25% dos lucros, desde que o estatuto permita esta alteração.

Como funciona na prática o recebimento de Dividendos?

As empresas de capital aberto, sociedades anônimas (S.A.’s) podem distribuir seu percentual de lucro em forma de Dividendos e/ou Juros sobre o Capital Próprio. E podem fazer isso mensalmente, trimestralmente, semestralmente ou anualmente.

Existe uma data limite para que o investidor possua as ações de uma empresa e tenha o direito a receber dividendos.

Por exemplo: Comprei ações da empresa “A” no dia 01 de setembro, ela pagará dividendos em Dezembro e a data limite para que eu receba-os é 15 de setembro. Isso significa que se eu vender as ações no dia 14 de setembro, não terei direito aos dividendos pagos por ela em dezembro, somente aos próximos. E o investidor que comprar as ações da empresa “A” a partir do dia 15 de Setembro também não terá mais o direito de receber seu pro-labore naquela distribuição.

Dizemos que a empresa “A” fica Ex Dividendos (Sem Dividendos) no dia 15 de setembro. Quem tiver a posse das ações até o dia 15, terá direito ao recebimento dos dividendos, quem comprar após esta data não o terá, e quem vender antes dela, também não.

Mesmo que você venda as ações da empresa “A” no dia 15 de setembro, em Dezembro receberá os dividendos referentes a elas, já que você se desfez do papel após ele ficar Ex Dividendos.

Importante destacar: Se a empresa “A” anunciou que pagará R$1,00 por ação na forma de dividendos, via de regra, no dia em que a empresa fica “Ex Dividendos“, este valor é descontado nas ações. Explico:

Ação da empresa “A” custa R$15,00 dia 14 de setembro e no dia 15 de setembro fica Ex Dividendos. Provavelmente no dia 15 de setembro ela abrirá cotada a R$14,00 (valor da cotação menos o valor dos dividendos). Não se descabele, este valor geralmente é recuperado em poucos pregões quando as ações são de boas empresas.

Tributação: Os Dividendos são isentos de Imposto de Renda, porém os Juros sobre o Capital Próprio são tributados em 15% (já retidos na fonte).

Quanto receberei de dividendos das ações que possuo?

Precisamos esclarecer algumas dúvidas antes de responder a esta:

- Empresas que tiverem prejuízo não estarão obrigadas a distribuir dividendos (porque não geraram lucros);

- O valor do dividendos e/ou JCP (Juros sobre Capital Próprio), será dividido pelo número total de ações que a empresa possui na bolsa de valores.

Agora entenda o cálculo do valor que você receberá.

Compramos a ação da empresa “A” que irá distribuir R$10.000,00 na forma de dividendos aos acionistas. A empresa “A” possui 1.000 ações na Bolsa, portanto, você receberá R$10,00 por ação (R$10.000,00 que ela pagará em dividendos, divididos pelo número de ações). Se você havia comprado um lote padrão de 100 ações, receberá R$1.000,00 de dividendos (R$10,00 por ação, multiplicado pelo número de ações que você possui).

Os valores recebidos de dividendos e/ou Juros sobre Capital Próprio, serão creditados em sua conta da corretora onde as ações estão custodiadas.

Os rendimentos recebidos de Dividendos foram satisfatórios?

Lembra-se do Custo de Oportunidade? Pois bem, você deixou de investir seu dinheiro na Renda Fixa, para investir na Renda Variável. Obviamente você fez isso na expectativa de que a renda variável faça seu dinheiro render mais que a renda fixa.

Para saber se os rendimentos recebidos de Dividendos foram bons, a forma mais simples é compará-los à rentabilidade da Renda Fixa.

Explico melhor: Se você tivesse investido R$1.000,00 num CDB, ele estaria rendendo (hipoteticamente) R$10,00 mensais, ou aproximadamente R$120,00 num ano.

Se você aplicou estes mesmos R$1.000,00 em ações e recebeu como dividendos um valor superior aos R$120,00, que receberia na renda fixa (em um ano), já podemos considerar que foi satisfatória a opção pela renda variável. Capiche?

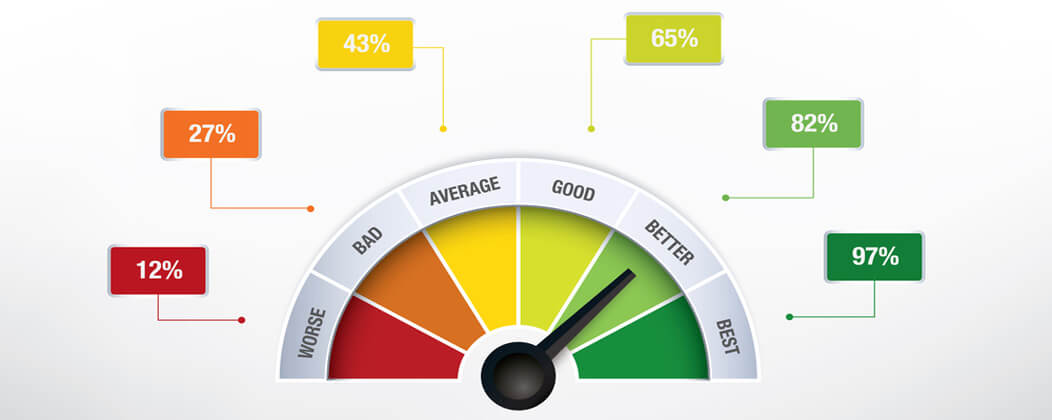

Esta conta calcula o que chamamos de Dividend Yield, que representa o percentual recebido como forma de dividendos, sobre o preço da ação.

Exemplificando: Se a ação da empresa “A” custa R$100,00 e ela pagou R$10,00 de dividendos por ação, significa que o Dividend Yield dela foi de 10% no ano. Você recebeu um Pro-labore de 10% do valor que investiu naquela empresa.

Se a Renda Fixa está rendendo 12% ao ano, a empresa “A” não pagou um Yield satisfatório, já que você está correndo risco de perder parte do seu capital com uma possível desvalorização das ações, e está recebendo por elas, uma rentabilidade menor que àquela que receberia na renda fixa, sem nenhum risco de perda.

Conclusão:

Este texto não é uma recomendação da compra de qualquer ação, independente se boa pagadora de dividendos ou não.

Trago apenas informações importantes de mais um indicador que merece ser analisado antes da decisão de compra de qualquer papel na bolsa.

Agora você já sabe analisar:

- Diferenças entre ações ON e PN;

- O mercado em que as empresas estão inseridas;

- O endividamento de cada empresa;

- Os dividendos pagos.

MUITO IMPORTANTE que você saiba que não se deve comprar uma ação considerando apenas os dividendos. Procure escolher sempre empresas com uma boa saúde financeira e que também paguem bons dividendos. Muitas empresas que pagavam altos Yields mesmo quando o lucro era pequeno, estão hoje em uma situação financeira bem ruim e algumas até em Recuperação Judicial.

Espero que tenha gostado deste artigo e que possa utilizar mais esta opção na sua busca pela Independência Financeira.

Sei que surgirão muitas dúvidas e espero que você as compartilhe conosco nos campos abaixo.

Abraço

ALINE PORTO